Prečo ekonómovia nedokázali predpovedať finančnú krízu

Existuje dlhý zoznam povolaní, ktoré nepokryjú finančnú krízu. Na vrchole sú bankári z Wall Street a tvorcovia dohody, ale sú na tom aj bankoví regulátori spolu s Federálnym rezervou. Politici a novinári sa podelili o vinu, rovnako ako veritelia hypotekárnych úverov a dokonca aj realitní agenti.

Ale čo ekonómovia? Zo všetkých odborníkov, neboli najlepšie vybavení na to, aby videli za rohom a varovali pred hroziacou katastrofou?

Vláda podala demisiu a premiér uvažuje o exkulpácií ? – pomoc – Blog.Pravda.sk

Pocit, že zmeškali hovor, skutočne viedol k vyhľadávaní duše medzi mnohými ekonómami. Zatiaľ čo niektorí varovali, že ceny domov vytvárajú bublinu, iní sa priznávajú k rozšírenému zlyhaniu predvídania škôd, ktoré by bublina spôsobila, keď praskne. Niektorí ekonómovia sú tvrdší a tvrdia, že predpojatosť voľného trhu v tejto profesii spolu s zastaranými a zjednodušenými analytickými nástrojmi zaslepila mnohých svojich kolegov pred nebezpečenstvom.

„Nie je to len o tom, že im to uniklo, ale pozitívne popreli, že by sa to stalo,“ hovorí profesor financií Whartonu Franklin Allens argumentom, že mnohí ekonómovia používali matematické modely, ktoré nezohrávali rozhodujúce úlohy, ktoré banky a iné finančné inštitúcie zohrávajú v ekonomike. „Dokonca aj mnoho centrálnych bánk na svete používa tieto modely,“ povedal Allen. „To je veľká časť problému. Jednoducho neverili, že banky sú dôležité.“

Za posledných približne 30 rokov dominovala ekonómii „akademická ortodoxnosť“, ktorá hovorí, že hospodárske cykly sú poháňané aktérmi v „reálnej ekonomike“ – výrobcami a spotrebiteľmi tovarov a služieb – zatiaľ čo bankám a iným finančným inštitúciám bol pridelený malý význam, hovorí Allen. „V mnohých hlavných katedrách ekonómie by sa absolventi nenaučili nič o bankovníctve v žiadnom z kurzov.“

Vízia pre Slovensko alebo všetko sa dá, ak sa chce! – Mojevideo

Ale boli to finančné inštitúcie, ktoré podnieteli súčasnú krízu vytváraním rizikových produktov, podporovaním nadmerných pôžičiek medzi spotrebiteľmi a zapájaním sa do vysoko rizikového správania sa, ako je napríklad nazhromaždenie obrovských pozícií v cenných papieroch krytých hypotékami, hovorí Allen.

Ako počítače rástli silnejšie, akademici sa spoliehajú na matematické modely, aby zistili, ako budú interagovať rôzne ekonomické sily. Mnohé z týchto modelov sa však jednoducho zbavujú určitých premenných, ktoré stoja v ceste jasným záverom, hovorí profesor manažmentu Whartonu Sidney G. Winter. Bežne chýbajú ťažko merané faktory, ako je psychológia ľudí a očakávania ľudí o budúcnosti, poznamenáva.

Medzi najničivejšie príklady slepej uličky, ktorú to vytvorilo, podľa Wintera patrilo neuznanie zdravého rozumu zo strany mnohých ekonómov a podnikateľov, že ceny domov nemohli ďalej rásť rýchlejšie ako príjmy domácností.

Hovorí Zima: „Najpozoruhodnejším faktom je, že seriózni ľudia boli ochotní zaviazať sa intelektuálne aj finančne k myšlienke, že ceny bývania budú rásť donekonečna, čo je skutočne bizarná myšlienka.“

Projekt , , Život v Novom Slovensku“ ? – pomoc – Blog.Pravda.sk

Hoci mnohí ekonómovia si všimli bublinu bývania, úplne nepochopili dôsledky, hovorí Richard J. Herring, profesor medzinárodného bankovníctva vo Whartone. Medzi nimi boli nebezpečenstvá, ktoré sa budovali na repo trhu, kde sa cenné papiere kryté hypotékami a inými aktívami používajú ako kolaterál pre úvery. Z dôvodu kolateralizácie sa tieto úvery považovali za bezpečné, ale ukázalo sa, že cenné papiere sú rizikovejšie, ako si dlžníci a veritelia mysleli.

KNOWLEDGE@WHARTON STREDNÁ ŠKOLA

Správa pána Dahlema

Vo veľmi kritickom dokumente s názvom “ Finančná kríza a systémové zlyhanieakademických ekonómov“ osem amerických a európskych ekonómov tvrdí, že akademickí ekonómovia boli príliš odpojení od reálneho sveta, aby videli, ako sa kríza vytvára. Autormi sú David Colander, Middlebury College; Hans Follmer, Humboldtova univerzita; Armin Haas, Potsdamský inštitút pre výskum klimatických vplyvov; Michael Goldberg, Univerzita v New Hampshire; Katarina Juselius, Kodanská univerzita; Alan Kirman, Univerzita d’Aix-Marseille; Thomas Lux, Univerzita v Kieli; a Brigitte Sloth, Univerzita južného Dánska.

„Zdá sa, že ekonomická profesia si nebola vedomá dlhého nahromadeného vývoja súčasnej celosvetovej finančnej krízy a výrazne podcenila svoje rozmery, keď sa začala rozvíjať,“ píšu. „Podľa nášho názoru je tento nedostatok porozumenia spôsobený nesprávnym pridelením výskumných snáh v ekonómii. Hlbšie korene tohto neúspechu sledujeme na naliehaní profesie na výstavbu modelov, ktoré dizajnom ignorujú kľúčové prvky, ktoré sú hnacou silou výsledkov na trhoch reálneho sveta.“

Dokument, všeobecne označovaný ako správa pána Dahlema, odsudzuje rastúcu závislosť v posledných troch desaťročiach od matematických modelov, ktoré nesprávne predpokladajú, že trhy a hospodárstva sú vo svojej podstate stabilné a ktoré ignorujú vplyvy, ako sú rozdiely v spôsobe, akým rôzne hospodárske subjekty prijímajú rozhodnutia, revidujú svoje metódy prognózovania a sú ovplyvnené sociálnymi faktormi. Štandardná analýza čiastočne zlyhala aj z dôvodu rozšíreného využívania nových finančných produktov, ktoré boli zle pochopené, a preto, že ekonómovia pevne nepochopili prácu čoraz prepojenejšieho globálneho finančného systému, tvrdia autori.

Jedným z výsledkov tohto, tvrdí Winter, ktorý nie je jedným z autorov, ale súhlasí s väčšinou toho, čo hovoria, je vytvoriť do modelov predpoklad, že všetci účastníci trhu – bankári, veritelia, dlžníci a spotrebitelia – sa vždy správajú racionálne, akoby boli ekonómami, ktorí robia finančne najvýhodnejšie rozhodnutia. Je zrejmé, že racionálne správanie nie je také spoľahlivé, inak by ľudia neurobili sebadeštruktívne veci, ako napríklad hypotéky, ktoré si nemohli dovoliť, čo je kľúčový faktor finančnej krízy. Ani úplne racionálni vedúci pracovníci vo finančných spoločnostiach by neinvestovali do cenných papierov krytých týmito rizikovými hypotékami, čo aj urobili.

Autori štúdie tvrdia, že ekonómovia ignorujú dôkazy o iracionálnom správaní, ktoré je dobre zdokumentované v iných disciplínach, ako je psychológia a sociológia. Aj keď jednotlivec koná racionálne, ekonómovia nesprávne predpokladajú, že veľké skupiny ľudí budú reagovať na dané podmienky ako jednotlivec, pretože to často nerobia. „Ekonomické modelovanie musí byť zlučiteľné s poznatkami z iných vedných odborov o ľudskom správaní,“ píšu. „Je veľmi problematické trvať na konkrétnom pohľade na ľudí v ekonomickom prostredí, ktorý je nezlučiteľný s dôkazmi.“

Autori hovoria, že ekonómovia veľmi podcenili riziká nových typov derivátov, ktorými sú finančné nástroje, ktorých hodnota kolíše, často až do extrémov, podľa meniacich sa hodnôt podkladových cenných papierov. Tradičné deriváty, ako sú akciové opcie a komoditné futures, sú dobre pochopené. Ale exotické deriváty vymyslené v posledných rokoch, vrátane cenných papierov postavených na fondoch hypoték, sa ukázalo byť zle pochopené, hovoria autori. Swapy na úverové zlyhanie, forma derivátu používaného na poistinie proti neschopnosti dlžníka splatiť úver, zohrali kľúčovú úlohu pri kolapse American International Group.

Namiesto presnej analýzy rizík, ktoré predstavujú nové deriváty, mnohí ekonómovia jednoducho upadli do viery, že vytváranie nových finančných produktov je dobré, píšu autori. Podľa tohto presvedčenia, ktoré propagoval bývalý predseda Federálneho rezervného systému Alan Greenspan, širšia škála finančných produktov umožňuje účastníkom trhu uzatvárať čoraz rafinovanejšie stávky, takže trhy ako celok lepšie odrážajú kombinovanú múdrosť všetkých hráčov. Ale pretože nebolo dostatok historických údajov na to, aby sa dali do modelov používaných na cenu týchto nových derivátov, hodnotenie rizika a výnosu sa ukázalo ako nesprávne, tvrdia autori. Tieto cenné papiere sú teraz „toxickými aktívami“, ktoré znečisťujú súvahy najväčších bánk v krajine.

„Zatiaľ čo ekonomický argument v prospech stále nových derivátov je skôr presvedčivý ako dôkaz, dôležité negatívne účinky boli zanedbávané,“ píšu. „Myšlienka, že systém sa stal menej riskantným s rozvojom väčšieho množstvo derivátov, viedla k tomu, že finanční aktéri zastávali pozície s extrémnym stupňom pákového efektu, a nebezpečenstvo tohto systému nebolo dostatočne zdôraznené.“

„Ilúzia kontroly“

Keď sa niektoré cenové a rizikové modely začali používať, viedli mnohých hráčov k tomu, aby podali rovnaké druhy stávok, autori pokračujú. Trh tak stratil výhodu, že mal veľa účastníkov, pretože už neexistovali rôzne názory, ktoré by sa navzájom kompenzovali. Rovnaký účinok, autori hovoria, nastane, ak jeden hráč sa stane dominantným v jednom aspekte trhu. Problém zhoršuje „kontrolná ilúzia“, neopodstatnená dôvera založená na zjavnej matematickej presnosti modelu, tvrdia autori. Tento problém je obzvlášť akútny u ľudí, ktorí používajú modely, ktoré sami nevyvinuli, pretože si nemusia byť vedomí chýb modelov, ako je spoliehanie sa na neisté predpoklady.

Projekt , , Život v Novom Slovensku“ ? – pomoc – Blog.Pravda.sk

Veľkú časť finančnej krízy možno viniť z nadmerného závislosti od ratingových agentúr, čo dalo komplexným cenným papierom pečať schválenia, hovorí profesor financií Whartonu Marshall E. Blume. „Ratingové agentúry, samozrejme, používajú modely“, ktoré „hrubo podceňujú“ riziká.

„Každý model je abstrakciou sveta,“ dodáva Blume. „Hodnota modelu je poskytnúť podstatu toho, čo sa deje s obmedzeným počtom premenných. Ak si myslíte, že premenná je dôležitá, zahrniete ju, ale nemôžete mať každú premennú na svete…. Modely možno nemali správne premenné.“

Falošné zabezpečenie vytvorené modelmi oceňovania aktív viedlo banky a hedžové fondy k použitiu nadmerného pákového efektu, požičiavaniu si peňazí, aby mohli uzatvárať väčšie stávky, a položili základy pre väčšie straty, keď sa stávky pokazili, podľa autorov správy pána Dahlema.

V tom čase len málo ľudí vedelo, že veľké finančné inštitúcie sa tak výrazne využili v oblasti aktív súvisiacich s nehnuteľnosťami, hovorí profesor financií Wharton Jeremy J. Siegel. „Keby neboli v takejto situácii, nemali by sme krízu,“ hovorí. „Možno sme ani nemali recesiu…. Makroekonomici o tom naozaj nehovorili, pretože tieto štruktúrované finančné produkty boli relatívne nové,“ dodáva s tým, že ekonómovia budú musieť podrobnejšie preskúmať súvahy veľkých finančných inštitúcií, aby odhalili riziká hubenia.

obrázok archív autora:

Nepoučené ponaučenia

Pred poslednou krízou sa vyskytli dve známe príležitosti, keď sa exotické stávky, pákový efekt a nedostatočné modelovanie spojili, aby vytvorili krízy, tvrdia autori štúdie a argumentujú, že ekonómovia preto mali vedieť, čo sa môže stať. Prvý prípad, pád akciového trhu v roku 1987, začal malým poklesom cien, ktorý spustil lavínu predajných objednávok v počítačových obchodných programoch, čo spôsobilo ďalší pokles cien, ktorý vyvolal automatickejší predaj.

Druhým prípadom bol kolaps hedžového fondu dlhodobého riadenia kapitálu (LTCM) v roku 1998. Vybudovala si obrovskú pozíciu vo vládnych dlhopisoch z USA a iných krajín a bola donútená k vlne predaja po tom, ako zlyhanie ruských vládnych dlhopisov zrazilo ceny dlhopisov nadol.

„Ak dôjde k zlyhaniu v jednom druhu dlhopisu, spôsobí to prehodnotenie všetkých rizík,“ hovorí profesor ekonómie Whartonu Richard Marston. „Nemyslím si, že sme sa naozaj úplne poučili z krízy LTCM alebo z iných kríz, do akej miery sú veci nelikvidné.“ Tieto krízy ukázali, že účastníci trhu sa môžu príliš spoliehať na presvedčenie, že môžu rýchlo uvoľniť cenné papiere, ktoré klesajú, hovorí. V skutočnosti môže byť klesajúca špirála taká rýchla, že ponecháva investorom straty oveľa väčšie, ako si mysleli, že sú možné.

V súčasnej kríze by podľa jeho slov mali byť ekonómovia „obviňovaní z celkovej neochoty zohľadniť riziko likvidity. A myslím si, že nás to donúti to prehodnotiť.“

Akademici tiež začínajú prehodnocovať učebné osnovy obchodnej školy. Profesor manažmentu Whartonu Stephen J. Kobrin nedávno moderoval panel fakulty, ktorý hovoril o širokej škále možných reakcií na krízu. Medzi diskutované otázky patrilo podľa jeho slov to, či by whartonove učebné osnovy mali zahŕňať viac informácií o regulácii a riadení rizík, ako aj výkonné vzdelávacie programy pre regulačné orgány a iných vládnych úradníkov.

videokanály:

https://www.mojevideo.sk/u/drhc/3/

Kobrin povedal, že verí, že mnohí akademici zdieľajú „ideologickú fixáciu s voľnými trhmi a nedostatočnú reguláciu“, ktorá by sa mala znovu preskúmať. „Je zrejmé, že ľudia zmeškali loď kvôli mnohým rizikám, ktoré so sebou prinášalo veľa finančných nástrojov,“ hovorí. „Musíme sa zamyslieť nad tým, aké zmeny sú potrebné v učebných osnovách.“

Why Economists Failed to Predict the Financial Crisis – Knowledge@Wharton (upenn.edu)

*Prvý list Timotejovi - kapitola 3 /1 Tim 3/ ... ...

Stačí si pripomenúť, ako "odborníci"... ...

Krízy budú, či sa Vám to páči, alebo nie. ... ...

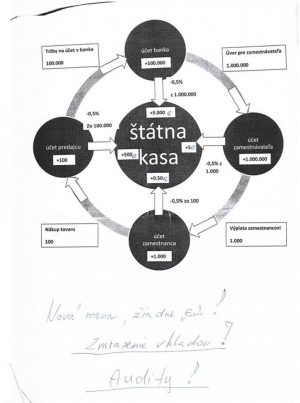

V tom nákrese ešte nie sú podchytené tzv.... ...

Obsah si odpajcoval z článku z roku 2003 a... ...

Celá debata | RSS tejto debaty